Viele Handwerker träumen von einer hohen Eigenkapitalquote – nur wenige haben diese jedoch. Eigenkapital sorgt für finanzielle Unabhängigkeit, ermöglicht Investitionen und spart Zinsen bei der externen Kreditaufnahme bei Banken und Kapitalgebern. Eine solide Eigenkapitalquote beschert dem Handwerksunternehmer somit einen wesentlich ruhigeren Schlaf – auch und vor allem in Krisenzeiten. Insgesamt ergeben sich aus einer soliden Eigenkapitaldecke folgende Vorteile:

- Eigenkapital steht dem Unternehmen dauerhaft zur Verfügung.

- Eine genügend hohe Eigenkapitalausstattung macht das Unternehmen krisensicherer und unabhängiger.

- Eigenkapitalstarke Unternehmen gelten als risikoarm und erlangen bei Banken bessere Zins- und Kostenkonditionen.

- Je höher die finanzielle Eigenkapitalausstattung ist, desto höher ist die Bonität und die Möglichkeit, sich Fremdmittel wie Bankkredite einzuholen.

- Das Rating verbessert sich durch hohe Eigenkapitalquoten.

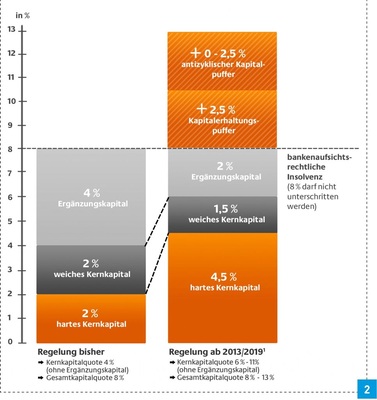

Im Prinzip gilt das auch für die Banken, was jetzt in der Krise deutlich sichtbar wird. Basel III, dessen Regeln schrittweise von 2013 bis 2019 eingeführt werden sollen, sieht deshalb strengere Vorschriften für das Eigenkapital und die Liquidität der Banken vor. Ziel ist es, die Banken für Krisen zu stärken. Bild 2 stellt die Veränderungen von Basel II zu Basel III kurz und übersichtlich dar.

Bei den Banken wird zwischen verschiedenen Arten des Eigenkapitals unterschieden – dem Kernkapital und dem Ergänzungskapital. Das Kernkapital untergliedert sich dabei noch einmal in hartes und weiches Kernkapital. Das harte Kernkapital umfasst Posten wie einbezahltes Kapital, Aktienkapital oder zurückbehaltene Gewinne. Die Quote muss von 2013 bis 2015 von 2 auf 4,5 % ansteigen. Für das weiche Kernkapital und das Ergänzungskapital gelten weniger strenge Regeln hinsichtlich der Verlustrisiken und auch nachrangige Forderungen sind zum Teil zulässig. Durch die Erhöhung des harten Kernkapitals soll die Stabilität der Banken und des Finanzsystems steigen. Insgesamt muss die Bank nach wie vor ein Risiko von 100 Euro mit 8 Euro Eigenmitteln hinterlegen.

Von 2016 bis 2019 soll ein zusätzlicher Kapitalerhaltungspuffer von 2,5 % und ein antizyklischer Puffer von 0 bis 2,5 % aufgebaut werden, damit die Banken Risiken ohne staatliche Hilfe noch besser auffangen können.

Kredite werden teurer und schwieriger zu bekommen sein

Wegen der neuen Regeln beim Eigenkapital werden Banken in Zukunft genauer hinschauen, wem sie Kredit geben und wem nicht. Durch die Aufstockung des Eigenkapitals rechnet der Bundesverband deutscher Banken für die zehn größten deutschen Häuser mit einem zusätzlichen Kapitalbedarf von bis zu 105 Milliarden Euro. Das Kreditangebot für Firmen wird sich infolgedessen verändern und verknappen.

Auch muss die Frage gestellt werden, wer die Kosten trägt. Die Vorhaltung eines erhöhten Eigenkapitals, das von den Banken grundsätzlich verzinst werden muss und nicht für weitere Kredite verwendet werden darf, bedeutet für die Banken, dass sie auf Zinserträge verzichten müssen, was aller Wahrscheinlichkeit für die Kunden zu höheren Kapitalkosten führt. Somit sind Auswirkungen auf die Zinskonditionen zu erwarten. Ebenso werden aller Voraussicht nach die Kreditvergaberichtlinien verschärft, um Ausfallrisiken zu minimieren bzw. zu vermeiden.

Laut Creditreform hat die Eigenkapitalausstattung der Handwerksbetriebe durch die Wirtschaftskrise gelitten. Rund 36 % der Betriebe weisen der Umfrage zufolge eine Eigenkapitalquote auf, die im Verhältnis zur Bilanzsumme unterhalb der Marke von 10 % liegt. Diese Betrieben gelten als schwach kapitalisiert. Auch nahm der Anteil der gut ausgestatteten Betriebe mit einer Eigenkapitalquote von über 30 % auf 13,8 % ab. Die Eigenkapitalquote errechnet sich beim Handwerksbetrieb aus dem Verhältnis von Eigenkapital zur Bilanzsumme.

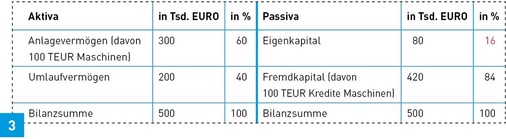

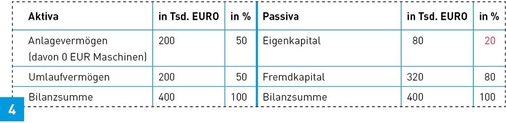

Leasing kann rechnerisch Eigenkapital schaffen

Zur Erhöhung des Eigenkapitals gibt es für Handwerksbetriebe verschiedene Möglichkeiten. Eine davon ist das Leasing von Maschinen statt dem Kauf. Ein Zahlenbeispiel hierzu ist in tabellarischer Form aufbereitet, sodass die Auswirkungen auf die Betriebskennzahlen ersichtlich werden: In Bild 3 wird angenommen, dass alle Maschinen im Wert von 100 TEUR gekauft werden und durch einen Kredit finanziert werden. Bild 4 zeigt auf, wie sich das Eigenkapital bei Leasing ändert. Stellt man die beiden Beispiele gegenüber, so ergibt sich beim Kauf eine Eigenkapitalquote von 16 % und beim Leasing von 20 %, weil sich die Bilanzsumme durch das Leasing verringert. Dies führt zur Erhöhung der Eigenkapitalquote.

Bei Leasingverpflichtungen handelt es sich um längerfristige Verträge. Deshalb sollte sich der Unternehmer grundsätzlich mehrere Angebote von verschiedenen Leasinggebern einholen und sich über die jeweiligen Bedingungen genau informieren. Verhältnismäßig leicht sind die Leasingrate, die Vertragslaufzeit, der Restwert und die Vertragsart zu vergleichen. Daneben sollten jedoch auch die weiteren Bedingungen wie die Abrechnung nach der Laufzeit, die Kosten bei vorzeitigem Abbruch des Vertrages und, soweit das zum Vertragsinhalt gehört, auch die Serviceleistungen einem Vergleich unterzogen werden.

Factoring ist eine zweite Möglichkeit

Das Factoring ist der laufende Ankauf und die Vorauszahlung von Forderungen aus Warenlieferungen und Dienstleistungen durch ein Finanzierungsinstitut, auch Factoringgesellschaft oder Factor genannt. Angekauft werden noch nicht fällige Forderungen, die aus der regelmäßigen Belieferung/Dienstleistung gewerblicher Abnehmer (Debitoren) stammen. Das heißt: Firmen treten ihre Forderungen an den Factor ab und dieser treibt sie ein. Der Vorteil für die Betriebe ist die sofortige Bezahlung ihrer Außenstände.

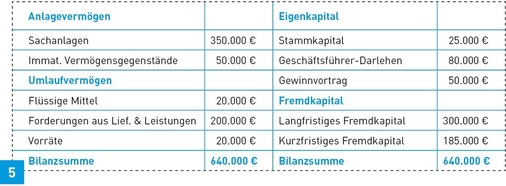

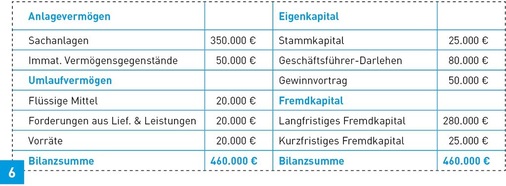

Auch hierzu gibt es ein Zahlenbeispiel in tabellarischer Form, das zeigt, welche Auswirkungen der Verkauf von Forderungen an eine Factoringgesellschaft haben kann. Die erste Tabelle (Bild 5) ist die Bilanzstruktur eines Handwerksbetriebs vor dem Forderungsverkauf. Bei der zweiten Tabelle (Bild 6) hat sich die Handwerksfirma entschieden, 180 TEUR ihrer Forderungen an eine Factoringgesellschaft zu verkaufen. Hieraus ergibt sich eine Erhöhung der Eigenkapitalquote von 24,2 auf 33,7 %. Die Quote errechnet sich aus der Addition von Stammkapital (25 TEUR), Geschäftsführer-Darlehen (80 TEUR) und Gewinnvortrag (50 TEUR), geteilt durch die Bilanzsumme und multipliziert mit 100 %.

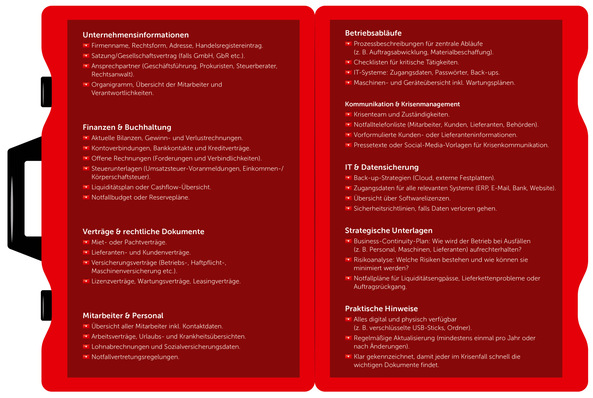

Wie das Factoring für Handwerksbetriebe funktioniert

Nach Kontaktaufnahme und Vorgespräch mit dem Unternehmer benötigt der Factor zur Entscheidung über eine Zusammenarbeit im Wesentlichen die gleichen Unterlagen, die auch den Banken zur Kreditentscheidung vorgelegt werden müssen (Jahresabschluss, Handelsregisterauszug usw.). Dabei wird ein besonderes Augenmerk auf die Debitorenliste – die Liste der offenen Posten – gelegt. Im Vertrag zwischen Unternehmer und Factoringgesellschaft werden neben den Konditionen auch die Bedingungen für den Forderungsverkauf festgelegt:

- Factoringgebühr

- Bonitätsprüfungs- und Delkrederegebühr

- Sollzinsen

- Höhe des Auszahlungssatzes

- Festlegung des Ankaufsobligos, in dessen Rahmen Rechnungen angekauft werden.

Ein entscheidendes Merkmal ist die Form des Factorings. Während das offene Factoring zwingend die Mitteilung der Abtretung auf der Ausgangsrechnung vorsieht, fehlt beim stillen Factoring dieser Hinweis und der Kunde zahlt wie gewohnt, nur auf ein Bankkonto des Unternehmers beim Factor. Erst bei einem evtl. erforderlichen Mahnverfahren erfolgt die Offenlegung der Abtretung.

Die Vorteile des Factorings sind die Liquiditätsverbesserung, mögliche Optimierung der Bilanzkennzahlen, Delkredere-/Risikoabsicherung der Kunden und das Auslagern des Forderungsmanagements. Neben den Vorteilen gibt es auch Nachteile wie die Kosten für das Factoring und die Beachtung von Beschränkungen (Wirtschaftszweig, Kundenklientel).

Factoring ist ein geeignetes Instrument für Firmen, die vorwiegend gewerbliche Abnehmer bedienen. Dabei ist Factoring nicht nur etwas für Großunternehmen. Es gibt in Deutschland mittlerweile eine Vielzahl von mittelständischen bank- und konzernunabhängigen Factoringunternehmen, die bereits Kunden ab einem jährlichen Umsatzvolumen von etwa 500 TEUR aufnehmen. Internetadressen hierzu sind im Kasten aufgelistet. Verschiedentlich werden von den Factoringunternehmen bestimmte Branchen ausgeschlossen, insbesondere Firmen des Bauhaupt- und Nebengewerbes. Die Gründe hierfür sind im Wesentlichen die Abrechnung nach VOB mit zum Teil bestehenden Abtretungsverboten sowie die hohen Risiken aus der Delkredereübernahme in dieser Branche. Ein Anbieter speziell für diese Bereiche ist die Teba Kreditbank mit Sitz in Niederbayern, ein Tochterunternehmen der örtlichen Volks- und Raiffeisenbanken. Im Bereich der Lohnsteuervorfinanzierung und im Factoringgeschäft ist das Institut bundesweit tätig. Zur Orientierung: Als Factoringgebühr gibt die Teba im Internet 3,5 bis 4 % der angekauften Rechnungsbeträge an.

Tipp

Kontaktdaten für Factoring

Eine Übersicht von mittelständischen Factoringunternehmen finden Sie im Internet unter:

Die Internetadresse der im Text gesondert genannten Teba Kreditbank lautet:

Dort finden Sie auch einen Link zu einem kleinen Film, der die Abläufe beim stillen Factoring für Handwerksbetriebe darstellt.

Autor

Herbert Reithmeir ist Betriebswirt und Inhaber der DLS Unternehmensberatung. Er schult Handwerker und übernimmt Unternehmenscoachings, 86368 Gersthofen, Telefon (08 21) 2 79 71 15, info@dls-berater.de , https://www.dls-berater.de/