Die zentrale Fragestellung bei jeder Unternehmenstransaktion und Nachfolgeregelung ist unabhängig von der gewählten Nachfolgeform: „Wie viel ist mein Unternehmen wert“? Hierbei dreht sich die Frage nicht allein um den Wert von Anlagevermögen wie Büroausstattung, Fahrzeugen, Werkzeugen oder ggf. einer Immobilie, also die Substanz des Unternehmens, sondern vielmehr um den Wert von Netzwerken, Mitarbeitern, der Wettbewerbspositionen und vielen anderen weichen Faktoren, die im Zusammenwirken erst den Erfolg der Firma und damit den nachhaltigen Gewinn gewährleisten und sichern. Die Bewertung der Firma und die Vereinbarung des Kaufpreises birgt in der Praxis ein erhebliches Konfliktpotenzial. Dem verständlichen Ziel des Eigentümers, einen möglichst hohen Kaufpreis für sein Lebenswerk zu erzielen, seine Altersversorgung zu sichern und den Fortbestand des Unternehmens zu gewährleisten, stehen die Interessen des Käufers gegenüber. Wie jeder Kapitalgeber sucht auch Ihr möglicher Nachfolger ein gut funktionierendes, renditeträchtiges Geschäft mit intakter Struktur und wenig Risiken.

Bewertungsmethodik

Das Problem: Eine rechtlich verbindliche Vorgehensweise für die Unternehmensbewertung existiert in der Praxis genauso wenig wie ein objektiver Unternehmenswert. Um eine möglichst objektive Bewertung eines Unternehmens zu gewährleisten, grobe Fehleinschätzungen zu vermeiden und die Interessen der Parteien zu berücksichtigen, haben Wissenschaft und Praxis zwei Grundformen, das Ertragswert- und Substanzwertverfahren und daraus resultierende Mischformen, entwickelt. (Ausführliche Darstellungen inklusive Berechnungstools hierzu gibt es unter http://www.unternehmenswertrechner.de. )

Die komplexe Materie der Unternehmensbewertung behandeln wir in diesem Beitrag in ihren Grundzügen und stellen Ihnen die gängigsten Methoden in kompakter Form vor. Wir empfehlen daher auch, vor dem Hintergrund der finanziellen Tragweite, ein Wertgutachten ausschließlich durch einen spezialisierten Wirtschaftsprüfer, Steuerberater oder Unternehmensberater erstellen zu lassen.

Multiplikatorenmethode

Für eine erste Einschätzung des Unternehmenswertes eignet sich in der Praxis die sogenannte Multiplikatorenmethode. Hierbei gibt es zwei Varianten.

- Orientierung am operativen Betriebsergebnis (Gewinn vor Zinsen und Steuern unter Berücksichtigung eines evtl. kalkulatorischen Unternehmerlohns)

- Orientierung am Umsatz

Beide Verfahren berücksichtigen den durchschnittlichen Gewinn bzw. Umsatz aus sechs Jahren. Hierbei werden die zwei letzten Jahre, das aktuelle Geschäftsjahr und die Planung der nächsten Jahre herangezogen. Der so ermittelte Durchschnitt wird mit einem Branchenfaktor multipliziert. Dieser Faktor wird monatlich vom Finance-Magazin aktualisiert und ist unter der Internetadresse http://www.finance-research.de/multiples/index.php abrufbar.

Für kleine Bau- und Handwerksunternehmen ergeben sich derzeit ein Gewinnmultiplikator zwischen 4,0 bis 5,4 und ein Umsatzmultiplikator zwischen 0,35 bis 0,56. Um die Ausprägung des Multiplikators genauer zu bestimmen, werden auf der Website http://www.finance-research.de/multiples/fragen.php Leitfragen als Orientierung zur Verfügung gestellt. Entsprechend der Überlegungen des Finance-Magazins ( https://www.finance-magazin.de/ ) lässt sich der Unternehmenswert mit den folgenden Formeln berechnen:

Ermittlung des Unternehmenswertes nach Gewinnmultiplikator:

Durchschnittliches Ergebnis vor Zinsen und Steuern (operatives Ergebnis) aus sechs Jahren

x Gewinnmultiplikator (gem. Branchenindikator und Einschätzung gem. Leitfragen)

= Unternehmenswert ohne Übernahme von Schulden

– Schulden

= Unternehmenswert mit Übernahme von Schulden

Ermittlung des Unternehmenswertes nach Umsatzmultiplikator:

Durchschnittliche Umsatzerlöse aus sechs Jahren

x Umsatzmultiplikator (gem. Branchenindikator und Einschätzung gem. Leitfragen)

= Unternehmenswert ohne Übernahme von Schulden

– Schulden

= Unternehmenswert mit Übernahme von Schulden

Wenn Sie die Methode auf Ihr Unternehmen anwenden, werden Sie möglicherweise deutliche Abweichungen in den Ergebnissen feststellen. Ein deutlicher Unterschied beispielsweise zu Gunsten des Umsatzverfahrens könnte auf eine unterdurchschnittliche Rentabilität hinweisen. Da der potenzielle Käufer an Gewinnen und weniger am Umsatz interessiert ist, besitzt das Gewinnmultiplikatorverfahren eine höhere Bedeutung.

Ertragswertverfahren

Die derzeit in Deutschland gängigste und anerkannte Methode basiert auf der Annahme, der Wert eines Unternehmens wird hauptsächlich durch sein Potenzial, in der Zukunft Gewinne zu erzielen, bestimmt. Der Unternehmenswert beschreibt den zukünftig zu erwartenden Geschäftserfolg. Vereinfacht dargestellt lautet die Berechnungsformel:

Unternehmenswert = Gewinn x 100 / Kapitalzinsfuß in Prozent

Das Verfahren berücksichtigt auch Anlagealternativen des potentiellen Käufers, der mit seinem Vermögen entweder die Firma übernehmen kann oder sein Geld alternativ anlegt. Die zentrale Frage eines möglichen Nachfolgers lautet daher: „Wie hoch darf der Preis sein, damit der zukünftige Gewinn eine angemessene Verzinsung auf mein Eigenkapital einbringt?“ An dieser Stelle möchten wir noch einmal besonders darauf hinweisen, dass jeder Nachfolger Zukunft kauft und daher die Erträge und Gewinne der Vergangenheit nur ein Indikator unter vielen für die zukünftige Entwicklung des Unternehmens darstellen.

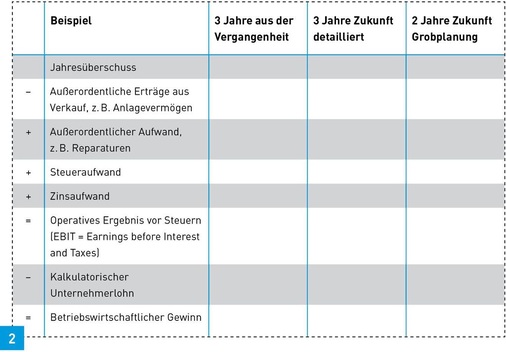

Insbesondere in Handwerksunternehmen ist die Ertrags- und Ergebnislage ganz entscheidend mit Ihnen als Unternehmer verknüpft und nur selten existiert eine betriebswirtschaftliche (Zukunfts-)Planung. Daher empfehlen wir, vor dem eigentlichen Bewertungsprozess eine umfassende Analyse sämtlicher Aspekte und Erfolgsfaktoren Ihres Unternehmens durchzuführen und diese Bewertung für einen Käufer nachvollziehbar zu dokumentieren. Darauf aufbauend sollten Sie basierend auf den letzten drei Geschäftsjahren eine längerfristige Umsatz-, Kosten-, Ergebnis- und Investitionsplanung (für fünf Jahre, davon drei detailliert) entwickeln, um letztendlich aus dem Durchschnitt des operativen Betriebsergebnisses (vor Steuern und Zinsen) den nachhaltigen betriebswirtschaftlichen Gewinn zu ermitteln (Bild 2).

Ermittlung des internen Zinsfußes

Der Kapitalzinsfuß hat einen maßgeblichen Einfluss auf den Ertragswert (berechneter Unternehmenswert). Auch hierzu gibt es umfangreiche Überlegungen und Beispiele in der Fachliteratur. Wesentliche Orientierung ist der Basiszinssatz, der die Verzinsung einer risikolosen Kapitalanlage darstellt (z.B. langjährige Bundesanleihen) zuzüglich eines individuellen Risikoaufschlags zwischen 3 bis 4 % für das Unternehmerrisiko. In der Praxis schwankt der angesetzte Zinsfuß für Handwerksunternehmen zwischen 7 % und 10 %. Nochmals betonen wir an dieser Stelle die Bedeutung einer frühzeitigen Planung der Nachfolge. Durch den erheblichen Einfluss des Risikoaufschlages auf den Ertragswert führt ein höherer Risikoaufschlag beim potenziellen Käufer, der vor allem aus der Unsicherheit der Zukunftserwartung herrührt, unweigerlich zur deutlichen Reduzierung des verhandelbaren und damit akzeptierten Kaufpreises. Das folgende Beispiel verdeutlicht dies:

Nachhaltiger Ertrag: 100 TEUR

Basiszinssatz 4,5 %

+ Risikozuschlag 3,5 %

-----------------------------------------------

Zinsfuß 8,0 %

Demzufolge ist der berechnete Ertragswert 100 TEUR / (8/100) = 1250 TEUR. Steigt der Risikozuschlag des Käufers aufgrund einer nicht nachvollziehbaren Unternehmens- und Zukunftsplanung, fehlender Transparenz zu Kunden, Lieferanten und Netzwerken um beispielsweise 2,5 Prozentpunkte auf 5,5 %, so errechnet sich für den Ertragswert ein Betrag von 1000 TEUR und damit ein Abschlag von 20 %!

Substanzwertverfahren

Wenn Sie eine schnelle und einfache Orientierung ohne aufwendige Zukunftsplanung entwickeln wollen, können Sie das Substanzwertverfahren anwenden. Dieses Verfahren steht für den gegenwärtigen Verkehrswert aller materiellen und immateriellen betriebsnotwendigen und nicht betriebsnotwendigen Vermögensgegenstände, abzüglich bestehender Schulden. Das Verfahren beantwortet die Frage, was Ihr möglicher Nachfolger aufwenden müsste, um Ihre Firma neu aufzubauen.

Zur Berechnung ermitteln Sie im ersten Schritt nur die Vermögensgegenstände, die für den Betrieb Ihrer Firma notwendig und einzeln bewertbar sind. (z.B. Fahrzeuge, Büroausstattung, Werkzeuge, Lagerbestand). Zur Vereinfachung können Sie die Inventarliste des letzten Jahresabschlusses verwenden und bewerten die Gegenstände mit dem Wiederbeschaffungswert. Von den ermittelten Werten sind dann noch vorhandene Schulden abzuziehen.

Im zweiten Schritt sind immaterielle Güter zu bewerten. Hier besteht die Aufgabe, die nicht bilanzierungsfähigen Posten wie eine eingespielte Ablauforganisation, gute Marktstellung, innovative Dienstleistungen, individuelle Softwarelösung, hohe Mitarbeiterqualifikation, gutes Betriebsklima zu bewerten. Da diese Werte nicht im Jahresabschluss erfasst sind, besteht die Aufgabe darin, diesen Firmenwert zu schätzen. Diese Schätzaufgabe stellt das gravierende Problem und den Mangel der Methode dar. Den Wert eines langjährig eingeführten Firmennamens kann niemand einfach reproduzieren. Die Einzelwertbetrachtung von Werten und deren reines aufaddieren entspricht auch nicht der Realität, in der nur das Zusammenspiel von Markt, Menschen, Know-how und Sachmitteln den Unternehmenserfolg gewährleisten. Die Methode ist eher als Hilfsfunktion und als Orientierung bei Unternehmen mit schwacher Ertragslage geeignet, bei denen immaterielle Wirtschaftsgüter und ein Firmenwert nicht oder nur im geringen Umfang vorhanden sind.

Die Bewertung des Unternehmens ist einer der wesentlichen Bestandteile im Nachfolgeprozess. Daher sollten Sie den Anspruch haben, dass ein Wertgutachten für Sie und Ihren Nachfolger gleichermaßen umfassend, überprüfungssicher, schlüssig und nachvollziehbar ist. Erfüllt die Bewertung Ihrer Firma diese Kriterien, liefert sie wichtige Anhaltspunkte für die Preisbildung und stellt Argumente zur Begründung und Durchsetzung eines fairen Preises zur Verfügung.

Der beiderseits akzeptierte Kaufpreis, über den Sie sich mit Ihrem Nachfolger einigen, entsteht trotzdem im freien Spiel von Angebot und Nachfrage. Eine professionell entwickelte Unternehmensbewertung, die eine faire Preisspanne ergibt und begründet, ist hierfür die unentbehrliche Grundlage.

In der nächsten Ausgabe wird das Thema Motive und Handlungsmuster von Unternehmenskäufern behandelt.

Info

SBZ-Artikelserie zur Unternehmensnachfolge

Teil 1: Grundlagen und Prozesse SBZ 16/17-13

Teil 2: Alternativen der Regelung SBZ 18/13

Teil 3: Wege zum Unternehmenswert SBZ 19/13

Teil 4: Motive von Unternehmenskäufern

Teil 5: Erfolgsfaktoren, die Käufer interessieren – interne Faktoren

Teil 6: Erfolgsfaktoren, die Käufer interessieren – externe Faktoren

Teil 7: Nachfolge richtig kommunizieren

Teil 8: Übergang zum Nachfolger gestalten

Autoren

Uwe Wenzel ist Geschäftsführender Gesellschafter bei der Ewald W. Schneider KG, 27624 Bad Bederkesa, Telefon (01 51) 52 44 20 26, E-Mail: uwe-wenzel@ewald-w-schneider.de

Ewald W. Schneider ist Gründer und Leiter der Unternehmensberatung Ewald W. Schneider und Partner sowie Gesellschafter, Initiator und Namensgeber der Ewald W. Schneider KG, 27624 Bad Bederkesa, Telefon (01 71) 3 66 54 82, E-Mail: info@ewald-w-schneider.de